La inversión minera en nuevos proyectos está al debe. Ya lo decía Raúl Jacob, presidente de la Sociedad Nacional de Minería, Petróleo y Energía (SNMPE), en abril de este año: “actualmente, solo hay dos grandes proyectos mineros en construcción: Quellaveco, de Anglo American [que comenzará las pruebas de sus instalaciones en los primeros meses del 2022], y Mina Justa, de Marcobre [que inició sus operaciones en mayo de 2021]. Terminamos esos dos proyectos y no habrá nada más en ejecución”.

Inversión en la mira

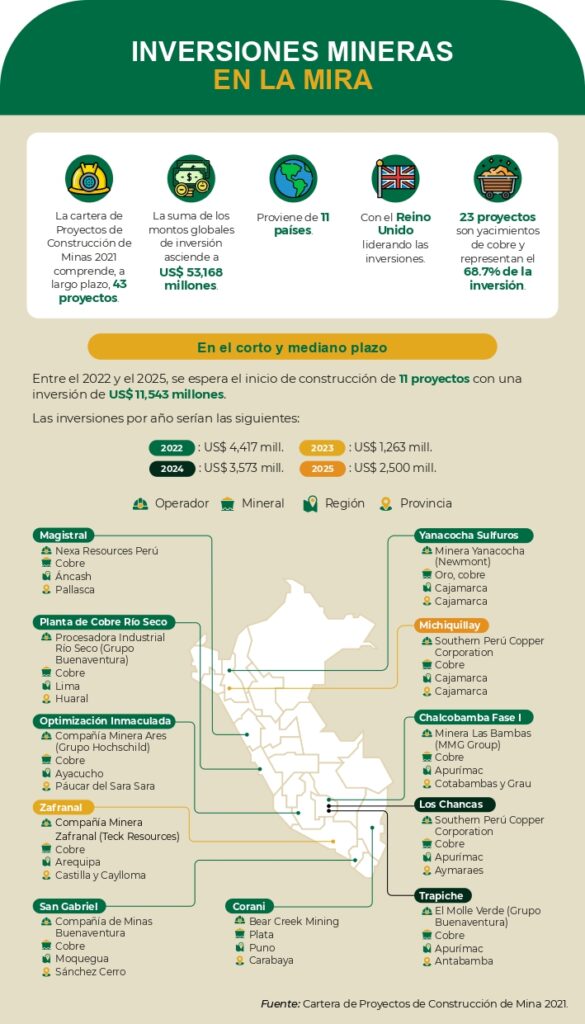

Pero ¿cómo avanza la construcción de los otros grandes proyectos mineros? Según el Ministerio de Energía y Minas (MINEM), de los 46 proyectos que conforman la cartera de construcción de minas anunciada el 2020 —con una inversión aproximada de US$ 56,158 millones— siete estaban previstos para iniciarse este 2021, luego de que el 2020 fueran postergados por la pandemia de la COVID-19.

Sin embargo, ni los buenos precios de los metales, los costos competitivos que ostenta aún la minería peruana, ni el liderazgo en la producción y reservas cupríferas a nivel latinoamericano pudieron contra los impasses de un año afectado especialmente por la conflictividad social, las expectativas negativas de los inversionistas y una crisis sanitaria que parece no ceder.

Pese a ello, hay optimismo en el sector público. “De aquí al 2025, el Perú continuará con un posicionamiento atractivo”, afirmó Walter Sánchez, economista y director de Promoción y Sostenibilidad minera del Ministerio de Energía y Minas (MINEM) en el webinar “Situación del portafolio de proyectos de inversión en la minería para los próximos años”, organizado por Gerens a finales de noviembre.

Según estimados del MINEM, el inicio de la construcción de nuevos proyectos mineros permitiría que la inversión de este año llegue a US$ 5,200 millones, 21% más que lo registrado en el 2020.

Sánchez es optimista. Sin embargo, de los siete proyectos mineros previstos para el 2021 —con una inversión estimada de US$ 3,577 millones— solo dos iniciaron su construcción: Ampliación Shouxin, de Shougang Hierro Perú; y Expansión Pampacancha, de Hudbay.

Con una inversión proyectada de US$ 140 millones, Ampliación Shouxin, de Minera Shouxin, en Ica, inició su construcción en febrero de 2021 y continuará durante todo el próximo año. Shouxin es una empresa formada por Shougang – Hierro Perú y que procesa los relaves generados por la minera de origen chino para extraer hierro, zinc y cobre. “Comenzó con una operación pequeña, pero ya han duplicado su producción”, comentó el funcionario. Hasta septiembre Shouxin había invertido US$ 37 millones y se espera que entre en plena operación el 2022. Por su parte, Expansión Pampacancha es un anexo del proyecto Constancia, en Cusco, y entró en operación en abril de este año con una inversión proyectada de US$ 70 millones.

“Entre enero y octubre estimamos que la cifra de inversión en la construcción de nuevos proyectos bordearía los US$ 4,000 millones y aún faltan dos meses para llegar a la meta (de US$ 5,200 millones). Normalmente, el sector minero en el último trimestre invierte más que en los anteriores”, dijo Sánchez.

Los más esperados

Los otros cinco proyectos iniciarían su construcción en el 2022, pero podrían tomar más tiempo mientras retorna la calma a un sector en el que los conflictos sociales han arreciado y el Poder Ejecutivo los maneja. Entre esos cinco, son tres los de mayor envergadura: Yanacocha Sulfuros, de Minera Yanacocha; Corani, de Bear Creek Mining; y San Gabriel, de Compañía de Minas Buenaventura.

Yanacocha Sulfuros extendería la vida de la mina cajamarquina hasta el 2040 con una inversión prevista de US$ 2,250 millones. Este año el directorio de Newmont confirmó su importancia estratégica, asegurando que invertiría al menos US$ 500 millones hasta finales del 2022 para avanzar con la ingeniería de detalle, adquisiciones y movimientos de tierras. Pese a ello, la decisión del financiamiento se postergó hasta la segunda mitad del 2022. De acuerdo con el MINEM, su construcción tomará dos años y medio, e iniciaría sus operaciones en el 2024, convirtiendo a Cajamarca en la región líder de la inversión global minera.

Le sigue en importancia Corani, con una inversión proyectada de US$ 579 millones. Este proyecto de plata, en Puno, cuenta con su Estudio de Impacto Ambiental (EIA) aprobado, autorización de concesión de beneficio y el plan de minado. A inicios de año, la empresa anunció una ronda de financiamiento por US$ 27 millones mediante la suscripción de acciones, pero sigue buscando financiamiento para iniciar la construcción del proyecto.

A su turno, San Gabriel, en Moquegua, está inmerso en un proceso de consulta previa, en la etapa final de diálogo con las comunidades de Corire y Oyo Oyo. Renzo Macher, gerente de Desarrollo de Proyectos de Buenaventura, prevé que si culmina dicho proceso este año, su construcción se iniciará en marzo del 2022, “cuando termine la época de lluvias”. Con una inversión proyectada de US$ 422 millones, apunta a dinamizar aún más la minería de Moquegua.

Más para el próximo año

Los otros dos proyectos de este grupo de siete son Optimización Inmaculada, de Compañía Minera Ares (Grupo Hochschild), en Ayacucho; y Tajo Chalcobamba Fase I, de Minera Las Bambas, en Apurímac.

Con una inversión proyectada de US$ 136 millones, Ares presentó la modificación del EIA de Inmaculada al SENACE, que ha retomado su evaluación tras superar las dificultades presentadas en los trabajos de campo, producto de las restricciones sanitarias por la pandemia. Mientras tanto, Tajo Chalcobamba Fase I, de US$ 130 millones, también tiene pendiente la evaluación de su solicitud de autorización para el inicio de actividades de explotación por parte del SENACE.

“Estamos acompañando todos los proyectos en cartera, tanto en la parte técnica como ambiental y social, y frente a los diferentes conflictos sociales que se han suscitado en el Corredor Minero del Sur, seguiremos participando de las mesas de diálogo y apoyando al titular minero y a la población”, afirmó Sánchez.

Para el 2022, la Dirección General de Promoción y Sostenibilidad Minera prevé una inversión de US$ 840 millones, con el inicio de construcción del proyecto de cobre Magistral, de la brasilera Nexa Resources, en Ancash; y de la Planta de Cobre Río Seco, de Buenaventura, en Lima, que permitirá recuperar el cobre de las operaciones de Sociedad Minera El Brocal.

Y hasta el 2025

Para el 2023, las inversiones se estiman en US$ 1,263 millones para la construcción del proyecto de cobre Zafranal, de la empresa Teck Resources Cooper, en Arequipa. Y para el 2024, con una inversión de US$ 3,573 millones, se pronostica el inicio de la construcción de Trapiche, de la compañía Molle Verde (Grupo Buenaventura), y de Los Chancas, de Southern Perú. Ambos yacimientos de cobre están ubicados en Apurímac y entrarían en operación en el 2026 y 2027, respectivamente.

Por último, en el 2025, con una inversión de US$ 2,500 millones, iniciaría su construcción Michiquillay, proyecto cuprífero también de Southern Perú, en Cajamarca, y cuya puesta en operación está programada para el 2028.

Resta saber si la actual Administración Pública estará a la altura del desafío para que estas inversiones —que significan una oportunidad de dinamismo económico, generación de empleo y recursos para el Estado— se concreten en los próximos cuatro años.